Was sind Leveraged ETFs

Der ETF-Markt für Privatanleger wächst seit Jahren mit Rekordgeschwindigkeit. Mit einer zunehmenden Anzahl an Investmentprodukten werden auch vermeintliche Nischenprodukte beliebter. So steigt bei Privatanlegern unter anderem das Interesse für gehebelte ETFs. Wenn die Börse sich historisch langfristig positiv entwickelt hat, warum dann nicht einfach mit Leveraged ETFs zwei- oder dreifach profitieren? Welcher Haken die Performance schmälern könnte und wie diese Produkte funktionieren, erfahren Sie in diesem Beitrag.

Was sind Leveraged ETFs?

Gewöhnliche Indexfonds werden dazu genutzt, einen zugrunde liegenden Index oder eine Anlageklasse realitätsgetreu abzubilden, um somit eine möglichst identische Performance zu erzielen. Hebelbasierte Indexfonds (engl.: Leveraged ETFs) gehen hingegen weiter und beabsichtigen, eine höhere Rendite als der Basiswert zu erreichen. Sie sind so konzipiert, dass sie die Kursbewegungen des Underlyings um beispielsweise den Faktor 2 oder 3 vervielfachen.

Leveraged ETFs bestehen nicht nur aus den Werten des zugrunde liegenden Index, sondern auch zu Teilen aus Derivaten und Swaps. Die Derivate und Swaps sind dafür verantwortlich, den sog. Leverage (zu Deutsch Hebel) zu erzeugen. Des Weiteren halten Leveraged ETFs, je nach Hebel, meist eine größere Cashposition. Diese ist notwendig, um eventuelle Verluste der Derivatepositionen abzufangen. Man kann also sagen, je größer der Hebel, desto geringer ist der Anteil der Aktien des zugrunde liegenden Indexes, da die Anteile der Derivate, Swaps und Cashanteile zunehmen.

Wie funktionieren funktionieren Leveraged ETFs?

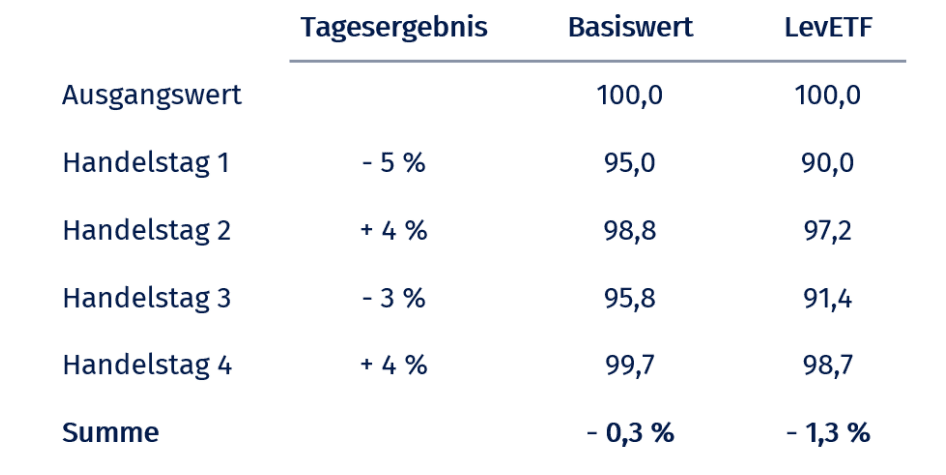

Auf den ersten Blick könnte man annehmen, dass man bei einem hebelbasierten ETF die Kursentwicklung eines Basiswerts einfach nur um den Hebelfaktor multiplizieren muss. Erzielt der DAX eine Monatsperformance von 3 Prozent, so könnte man nun meinen, dass ein gehebelter ETF mit dem Faktor 2 automatisch die doppelte Rendite von 6 Prozent erreicht. Dies ist allerdings nicht der Fall. Um dauerhaft einen angestrebten Hebel zu nutzen, muss der ETF mit den Kursveränderungen des Underlyings regelmäßig neu gewichtet werden. Dies erfolgt üblicherweise auf täglicher Basis. Demzufolge wird der ETF am Ende jeden Handelstages zum aktuellen Marktwert bewertet. Dies führt zu täglichen Hebeleffekten, sodass die endgültige Preisentwicklung des hebelbasierten ETFs einer Zeitperiode von der, um den Hebel multiplizieren Kursveränderung des Basiswerts abweichen kann. Die folgende Grafik soll das verdeutlichen:

Wir betrachten einen Index als Basiswert mit einem Ausgangsstand von 100 Punkten. Zur Vergleichbarkeit nehmen wir an, dass ein hebelbasierter ETF (LevETF) mit dem Faktor 2 ebenfalls zum Ausgangszeitpunkt bei 100 Punkten steht. In den anschließenden vier Handelstagen gibt der Index erst 5 Prozent seines Wertes ab, legt am Folgetag 4 Prozent zu, verliert am dritten Tag erneut 3 Prozent und macht dies am letzten Handelstag wieder mit einem Plus von 3 Prozent wieder wett.

Zum Ende des betrachteten Zeitraums kommt der Basiswert auf ein Minus von – 0,3 Prozent. Der Leveraged ETF hingegen um -1,3 Prozent an Wert verloren, was mehr als das Vierfache des Underlyings beträgt, obwohl der Hebel nur bei 2 liegt. Ursache hierfür ist der sogenannte Pfadeffekt, welcher durch die tägliche Neugewichtung entsteht.

Über längere Zeitperioden als einen einzelnen Handelstag sind die Kursveränderungen des Underlyings nicht einfach mit dem Hebel zu multiplizieren, um die Rendite des Leveraged ETFs zu berechnen.

Vor- und Nachteile von Leveraged ETFs

Grundsätzlich bieten Leveraged ETFs den großen Vorteil, dass Privatanleger mit diesem Produkt von Kursbewegungen des Basiswerts stärker profitieren können. So kann als Investor die eigene Rendite vervielfacht werden ohne die direkte Aufnahme von Fremdkapital. Darüber hinaus sind Leveraged ETFs für Privatanleger deutlich einfacher zu verstehende Produkte als vergleichbare derivative Finanzinstrumente wie Optionen oder Futures. Des Weiteren besteht mittlerweile eine breite Produktpalette hebelbasierter Indexfonds, sodass eine Vielzahl an Märkten auf diese Art und Weise abgedeckt werden kann.

Während der Hebel bei einer positiven Kursentwicklung die Gewinne vervielfachen kann, können sich Verluste selbstverständlich auch verstärken. Wie das Beispiel zur Veranschaulichung des Pfadeffekts gezeigt hat, können gleichzeitig auch volatile Seitwärtsphasen die Performance merkbar reduzieren. Gerade bei längeren Anlagezeiträumen kann die Rendite von gehebelten ETFs stark von der Entwicklung des Underlyings multipliziert mit dem Hebel abweichen. Zusätzlich sind gehebelte ETFs üblicherweise deutlich teurer als herkömmliche Produkte. Im Vergleich zu nicht gehebelten replizierenden ETFs gehen Leveraged ETFs durch das Nutzen derivativer Produkte zusätzliche Risiken ein.

Fazit

Leveraged ETFs sind ein zweischneidiges Schwert. So können Gewinne größer ausfallen, Verluste jedoch ebenfalls. Für kurzfristig ausgerichtete Trader können diese Produkte eine Vielzahl an Vorteilen haben, welche alternative Finanzprodukte nicht vorweisen können. Für langfristige Investments hingegen sind gehebelte Indexfonds durch die tägliche Neugewichtung weniger geeignet. Um über einen längeren Zeitraum Vermögen aufzubauen, bieten sich herkömmliche ETFs deutlich besser an.