Quartalsbericht Q2/2022: Fortsetzung folgt

Das zweite Quartal 2022 fühlte sich in vielerlei Hinsicht wie eine Fortsetzung der ersten drei Monate an. Die Schlagzeilen waren weiterhin dominiert von Inflation, Zinserhöhungen, dem Krieg in der Ukraine und seinen Folgen für die Rohstoffmärkte. Neu hinzugekommen sind jedoch Sorgen um das globale Wirtschaftswachstum. Schon melden sich erste Stimmen, die vor einer Rezession warnen. Wie ernst diese Sorgen zu nehmen sind, welche positiven Nachrichten China zuletzt bereithielt und wie sich die Ginmon-Portfolios in diesem Umfeld schlagen konnten, lesen Sie in unserem Quartalsbericht.

6 mins zum Lesen

Worum geht’s?

China: Fliegt der Drache aus dem Lockdown?

Europa: Das Ende der Nullzins-Politik?

USA: Rezession mit Ansage?

China: Fliegt der Drache aus dem Lockdown?

Welche drastischen Auswirkungen es haben kann, wenn große wirtschaftliche Abhängigkeiten zwischen Ländern bestehen, hat nicht zuletzt der Ukraine-Krieg und die aktuelle Rohstoffkrise gezeigt. Weizen, Öl, Gas – die Ukraine und Russland sind für viele Länder auf der Welt wichtige Lieferanten, die nun ganz oder teilweise ausfallen. Das trifft in anderen Bereichen auch auf China zu. Das “Reich der Mitte” ist in den vergangenen Jahrzehnten zur Fabrik der Welt geworden. Mit der Konsequenz, dass die strikte Zero-Covid-Politik des Landes seit Mitte letzten Jahres weltweit zu Lieferschwierigkeiten geführt hat.

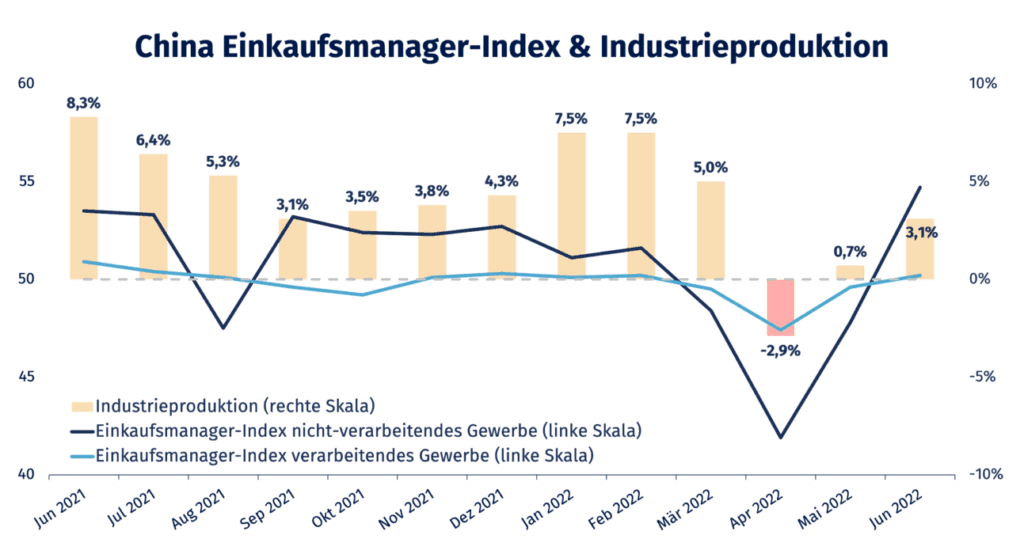

Strikte Maßnahmen wie Lockdowns, das Einsperren ganzer Städte und wochenlange Quarantäne haben im zweiten Quartal 2022 nicht nur globale Arbeitsabläufe in die Bredouille gebracht, sondern auch die Wirtschaft im Reich der Mitte, wie der überraschende Einbruch der Industrieproduktion im April zeigte. Entsprechend sahen einige Volkswirte China bereits auf dem Weg in die Rezession. Auch wir haben uns in einem Marktkommentar mit dieser Möglichkeit beschäftigt.

Quelle: National Bureau of Statistics of China

Doch tatsächlich scheint China innerhalb des zweiten Quartals fast eine 180°-Wende hingelegt zu haben. War das Land im April noch das Sorgenkind der Weltwirtschaft, erreichten uns Ende Juni wieder positive Nachrichten. Die strengen Covid-Maßnahmen werden nun endlich gelockert. So wurde die Dauer der Quarantäne für Einreisende halbiert und Chinas Präsident Xi Jinping kündigte für Anfang Juli seine erste Auslandsreise seit Januar 2020 nach Hong Kong an. Dass sich die Lockerungen auch in der wirtschaftlichen Aktivität widerspiegeln, zeigt der Einkaufsmanager-Index, welcher seit Juni zurück auf Höchstständen ist.

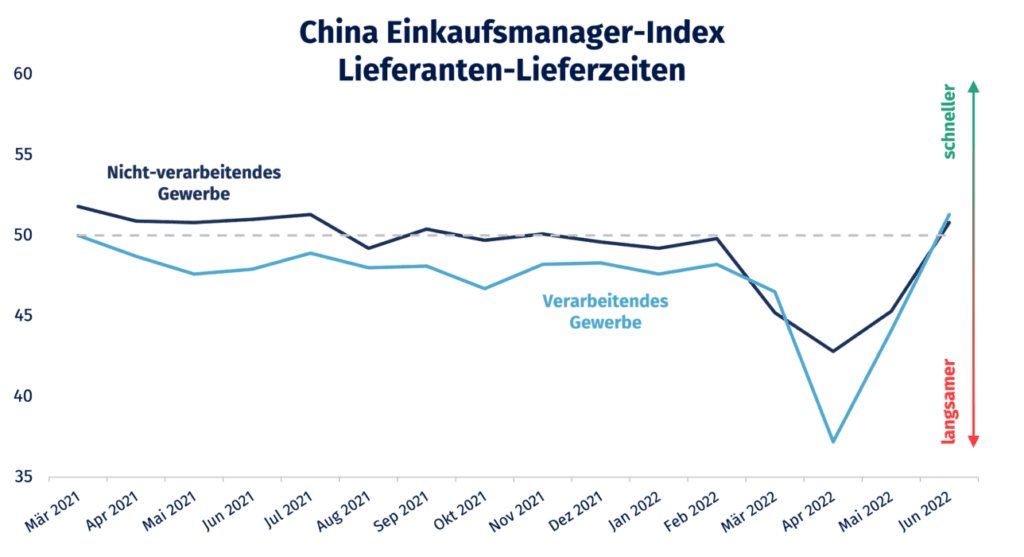

Auch sind die Lieferzeiten innerhalb Chinas wieder kürzer geworden, was sich mittelfristig auch in niedrigeren Inflationsraten hierzulande manifestieren dürfte. Die chinesische Regierung hat auch ein gewisses Interesse an Lockerungen. Im Herbst möchte sich Präsident Xi Jinping wiederwählen lassen; ein Vorhaben, bei dem eine starke Wirtschaft hilfreicher ist als eine auf Eis liegende Industrieproduktion und monatelange Lockdowns für die eigene Bevölkerung.

Quelle: National Bureau of Statistics of China

Wie schnell sich die kürzeren Lieferzeiten in China auf die Inflationsentwicklung weltweit und die Lagerbestände betroffener Unternehmen auswirken, ist aktuell noch unklar. Nicht zu bestreiten ist jedoch, dass diese Entwicklung in die richtige Richtung geht und sich mittelfristig in niedrigeren Inflationsraten und einem höheren Wachstum der Weltwirtschaft widerspiegeln sollte.

Europa: Das Ende der Nullzins-Politik?

Doch aktuell ist davon noch nicht viel zu sehen. Auch im zweiten Quartal blieben die Inflationsraten global hoch oder stiegen teilweise noch weiter. In der Eurozone hat dies nun eine besondere Trendwende eingeleitet: Das Ende der Nullzinspolitik.

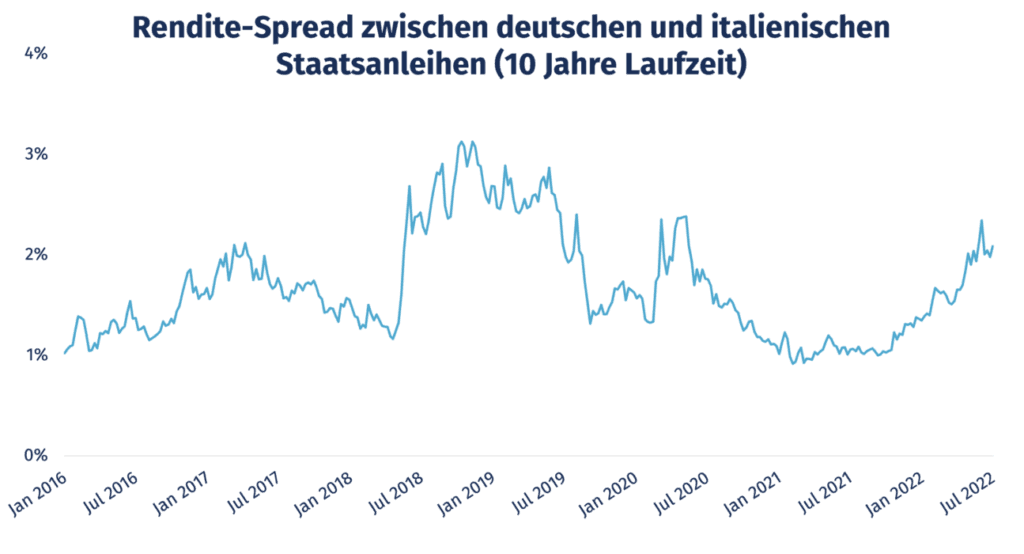

Um die Inflationsraten in den Griff zu bekommen, hat die EZB angekündigt, noch im Juli den Leitzins um 0,25 % zu erhöhen. Weitere Zinsschritte könnten ab September folgen. Die Währungshüter haben außerdem beschlossen, zum 1. Juli 2022 das Anleihe-Kaufprogramm zu beenden. Die Erwartung einer strafferen Geldpolitik hat bereits seit Anfang des Jahres dazu geführt, dass die Spreads zwischen den Anleiherenditen der sogenannten Kernländer (z.B. Deutschland) und der Peripherie (z.B. Italien) stark auseinander gingen. So stieg die Renditedifferenz zwischen einer zehnjährigen Anleihe der Bundesrepublik und von Italien von unter 1 % auf 2,3 %.

Quelle: Ginmon

Dies führte nur eine Woche nach der regulären gar zu einer Notfallsitzung der EZB. Um eine Fragmentierung der Eurozone zu vermeiden, plant die Zentralbank die Einführung eines neuen geldpolitischen Werkzeugs, das im Juli näher vorgestellt werden soll. Wie weit die angekündigte Straffung der Geldpolitik vor diesem Hintergrund gehen kann, bleibt daher aktuell noch offen.

USA: Rezession mit Ansage?

Nicht nur in China, auch in Europa und den USA machten sich im zweiten Quartal Rezessions-Ängste breit. Die steigenden Zinsen und die gefallenen Aktienmärkte sorgen tatsächlich für erschwerte Finanzierungsmöglichkeiten für Unternehmen. Und diese Entwicklung wiederum erhöht das Risiko, dass das Wirtschaftswachstum gehemmt wird, wenn Investitionen zurückgehen und die (Re-)Finanzierung von Schulden nicht mehr so einfach möglich ist wie in der Vergangenheit. Hinzu kommt die galoppierende Inflation und Lieferengpässe, die den Konsum hemmen und Margen schrumpfen lassen. Angesichts der Entwicklung der globalen Aktienmärkte im zweiten Quartal scheint der Markt eine Rezession bereits vorweg zu nehmen. Doch wie bewerten Experten die Lage?

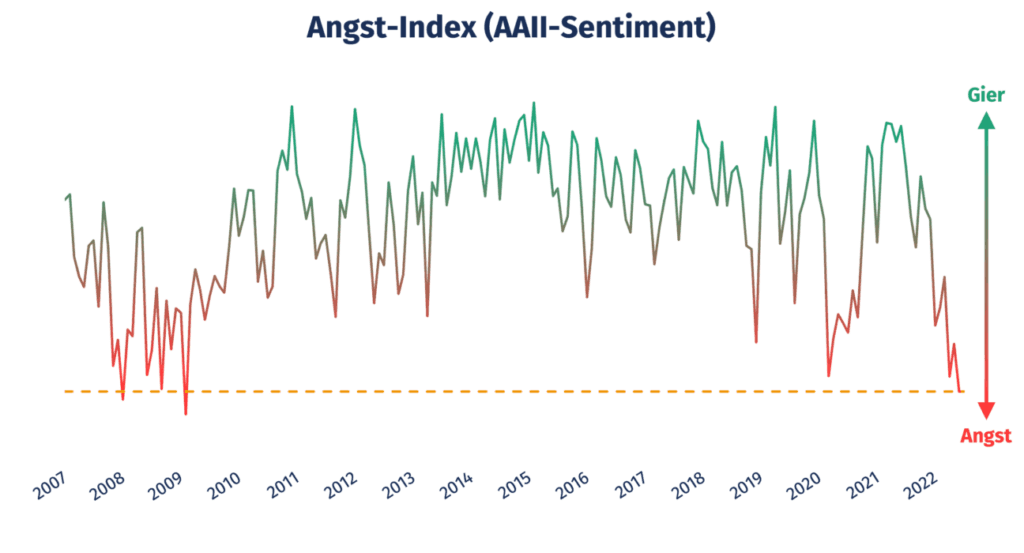

Die amerikanischen Investmentbanken J.P. Morgan und Goldman Sachs rechnen aktuell nicht mit einer Rezession. Tatsächlich sehen die Kapitalmarktstrategen bei Anlegern eher einen sogenannten “Angstüberhang”. Ihrer Meinung nach preisen die Märkte aktuell bereits ein “ökonomisches Desaster” ein.Tatsächlich ist die Stimmung bei Investoren aktuell so negativ wie seit der Finanzkrise nicht. Dies zeigt sich z.B. am AAII Investor Sentiment Index, der auch als Angst-Index bezeichnet wird und im zweiten Quartal einen niedrigeren Stand aufwies als während der Corona-Krise. Historisch haben sich solche Tiefstände als willkommene Einstiegsmöglichkeiten erwiesen, weshalb erfahrene Anleger wie Howard Marks und Warren Buffett in den letzten Monaten sogar nachgekauft haben.

Quelle: AAII Sentiment Survey, Stand 06.07.2022

Auch der US-Ökonom Edward Yardeni blickt eher optimistisch in die Zukunft. Er ist ebenso der Meinung, dass der Markt eine Rezession bereits vorweggenommen hat. So bezeichnete er die Rezession – so sie denn kommen sollte – als “die am meisten erwartete Rezession aller Zeiten”, was diese aus seiner Sicht damit schon wieder unwahrscheinlicher macht. Star-Investor Howard Marks legte zudem zuletzt in der Financial Times dar, warum er der festen Überzeugung ist, dass sich jetzt hervorragende Gelegenheiten am Kapitalmarkt finden lassen und dass es keinen Sinn hat, auf einen noch besseren Einstiegszeitpunkt zu warten.

Natürlich besitzen weder J.P. Morgan, Edward Yardeni, noch Howard Marks eine Glaskugel und am Kapitalmarkt besteht grundsätzlich immer die Gefahr, dass es noch weiter nach unten geht. Viel bedeutender als eine Glaskugel ist es, eine fundierte Strategie zu finden, die man langfristig und emotionslos verfolgt. Denn weder die Entwicklung der Zinsen, noch die Wahrscheinlichkeit oder das Ausmaß einer Rezession kann irgendjemand vorhersehen. Doch dass sich der globale Kapitalmarkt langfristig immer erholen wird und unabhängig von vorübergehenden Entwicklungen positive Renditen ermöglicht, ist bereits in unzähligen wissenschaftlichen Studien belegt worden.

Entwicklung der Ginmon-Portfolios: Relative Stärke in der Schwächephase

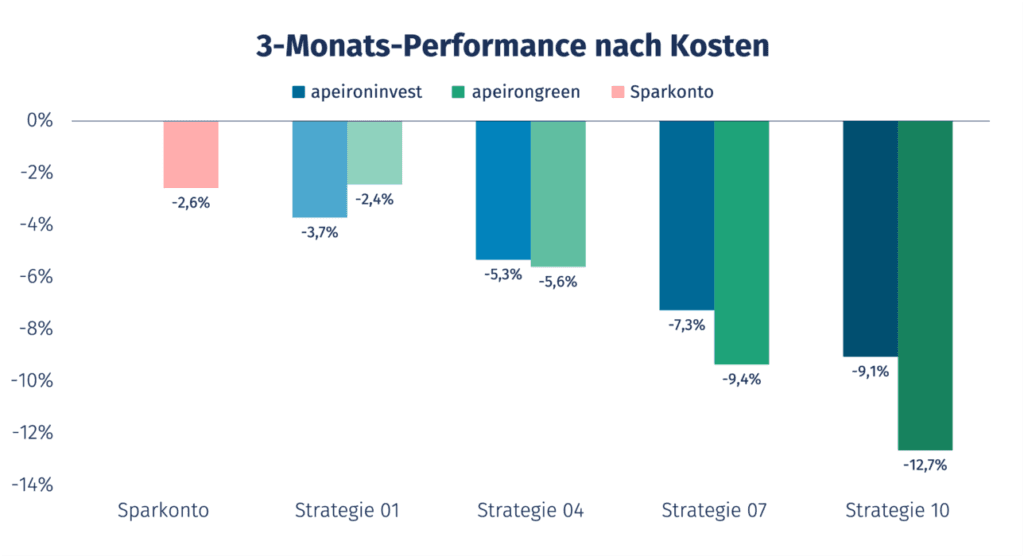

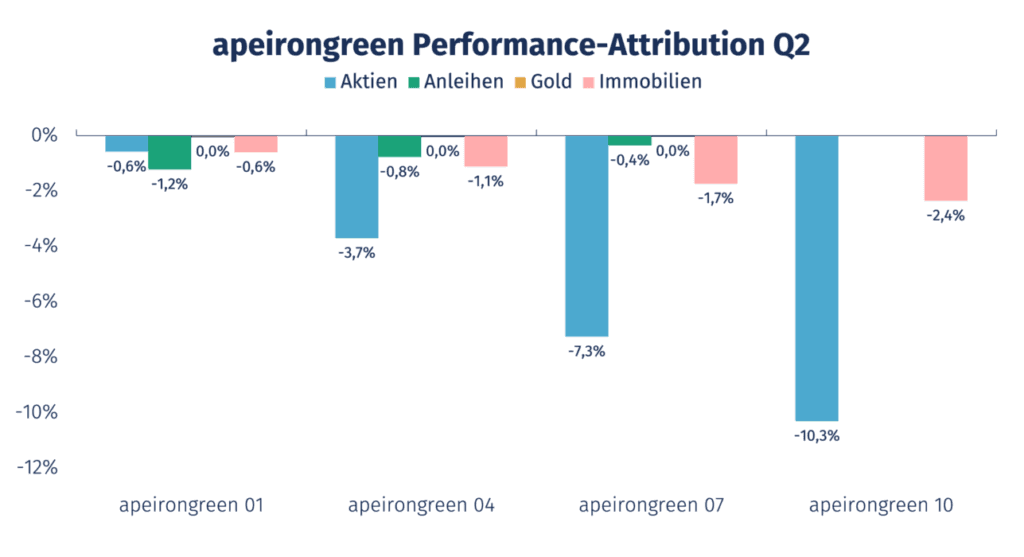

Die Schwäche an den globalen Kapitalmärkten setzte sich auch im zweiten Quartal fort. Diesem allgemeinen Trend konnten sich auch unsere Anlagestrategien nicht entziehen, welche nach Kosten zwischen -2,4 % und -12,7 % nachgaben.

Quelle: Ginmon, Stand 30.06.2022

Dabei haben sich die Trends aus dem ersten Quartal fortgesetzt:

Nachhaltige Anlagestrategien entwickelten sich schlechter als konventionelle Anlagen

Auch konservative Anlagestrategien mit hohem Anleihe-Anteil haben Performance eingebüßt

Gerade letzteres ist am Kapitalmarkt sehr ungewöhnlich. Denn Anleihen agieren normalerweise als sicherer Hafen, der in stürmischen Zeiten gesucht wird. Dies ist 2022 bisher nicht der Fall gewesen. Dass fast alle Anlageklassen inkl. Gold (wie wir noch sehen werden) an Wert verloren haben, zeigt, was für ein außergewöhnliches Jahr wir durchleben.

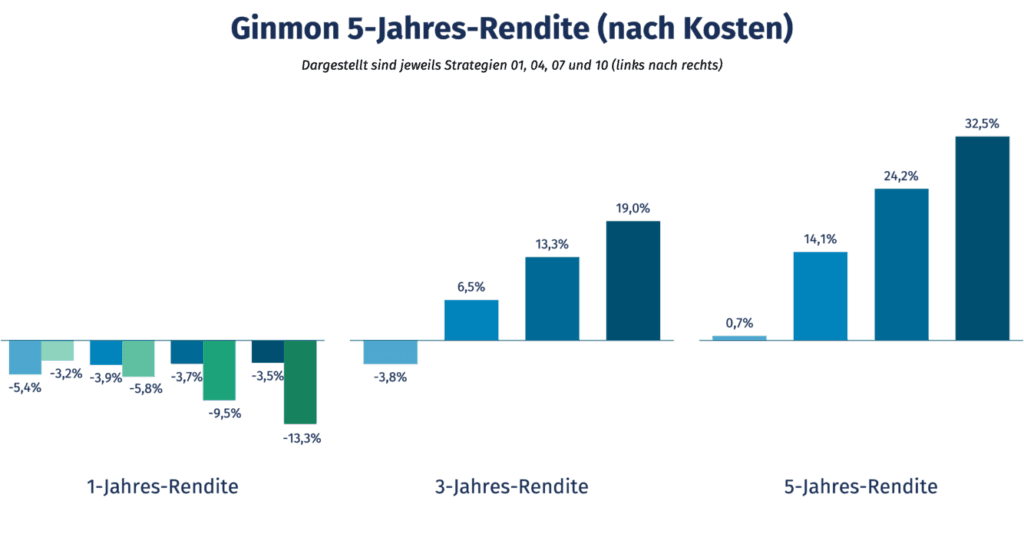

Die Entwicklungen aus Q2 2022 haben auch die rollierenden 1-Jahres-Renditen über alle Anlageklassen hinweg ins Minus gedrückt. Mittelfristig zeigt sich jedoch, wie konsistent der Kapitalmarkt arbeitet. Denn über die letzten drei bzw. fünf Jahre lag die durchschnittliche jährliche Rendite in aktienlastigen Strategien bei ca. 6,5% und damit im Trend der letzten 120 Jahre.

Quelle: Ginmon, Stand 30.06.2022

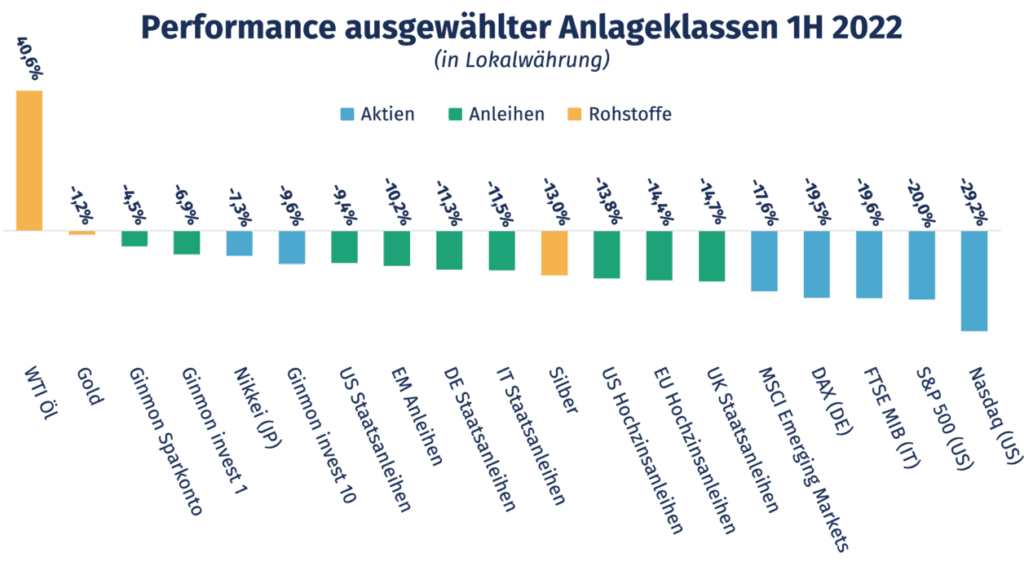

In so außergewöhnlichen Zeiten wollen wir dieses Mal ausnahmsweise auch einen Blick auf die Halbjahresperformance verschiedener Anlageklassen werfen. Diese zeigt, dass im Jahr 2022 bisher kaum eine Anlageklasse vor Verlusten gefeit war. Einzig Öl konnte bis dato eine (stark) positive Rendite erzielen, während quasi alle anderen Anlagen negativ notieren – selbst Gold und Silber. Auch sehr sichere Staatsanleihen verloren aufgrund der steigenden Zinsen teils zweistellig an Wert. In diesem Umfeld allgemeiner Schwäche haben unsere Strategien tatsächlich relativ stark abgeschnitten.

Quelle: Ginmon, Deutsche Bank, Stand 30.06.2022

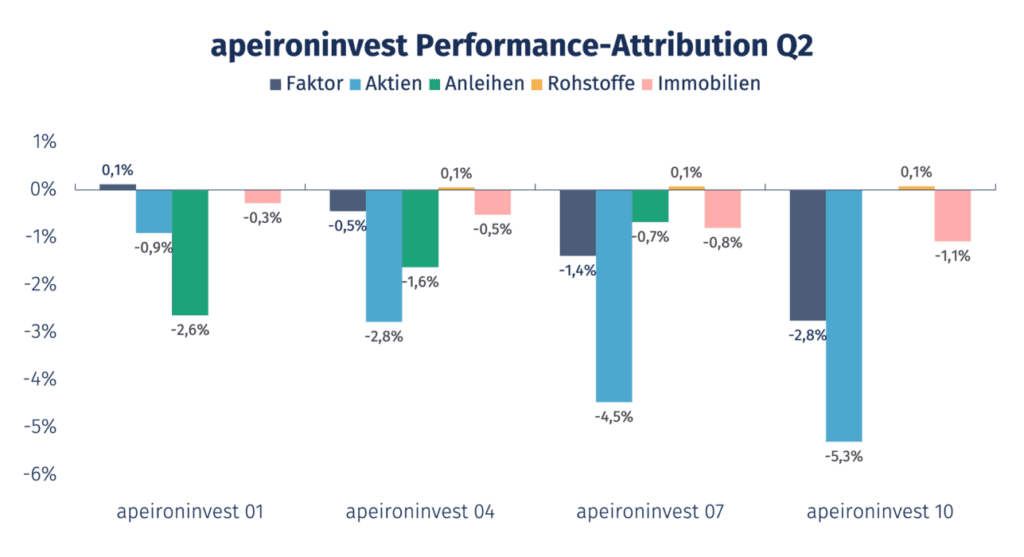

Welche Treiber waren für die Portfolio-Entwicklungen verantwortlich?

Wie schwierig das Marktumfeld in den vergangenen drei Monaten war, zeigt sich auch in der Performance-Attribution unserer Strategien. Egal ob man konventionell oder nachhaltig investiert war, keine Anlageklasse konnte wirklich punkten. Anders als im ersten Quartal konnten bei unseren klassischen invest-Portfolios nicht mal Rohstoffe den Abwärtstrend etwas abfedern. Gegen Ende des Quartals haben v.a. die Preise von Industriemetallen aufgrund steigender Rezessionsängste stark nachgegeben. Auch das durch den Ukraine-Krieg knappere Öl ist zuletzt deutlich gefallen.

Quelle: Ginmon, Stand 30.06.2022

Die im ersten Quartal noch relativ stabilen Immobilien sind ebenfalls nicht gut gelaufen, was sich primär mit den stark gestiegenen Zinsen erklären lässt. Größere Investitionen wie eine Immobilie erfordern oftmals einen Kredit, der in solchen Zeiten unattraktiver ist. Aktien haben im zweiten Quartal noch stärker nachgegeben als zu Jahresbeginn. Allerdings zeigt sich hier erneut, dass nachhaltige Papiere stärker an Wert verloren. Ein Phänomen, das wir in der Vergangenheit bereits analysiert haben.

Quelle: Ginmon, Stand 30.06.2022

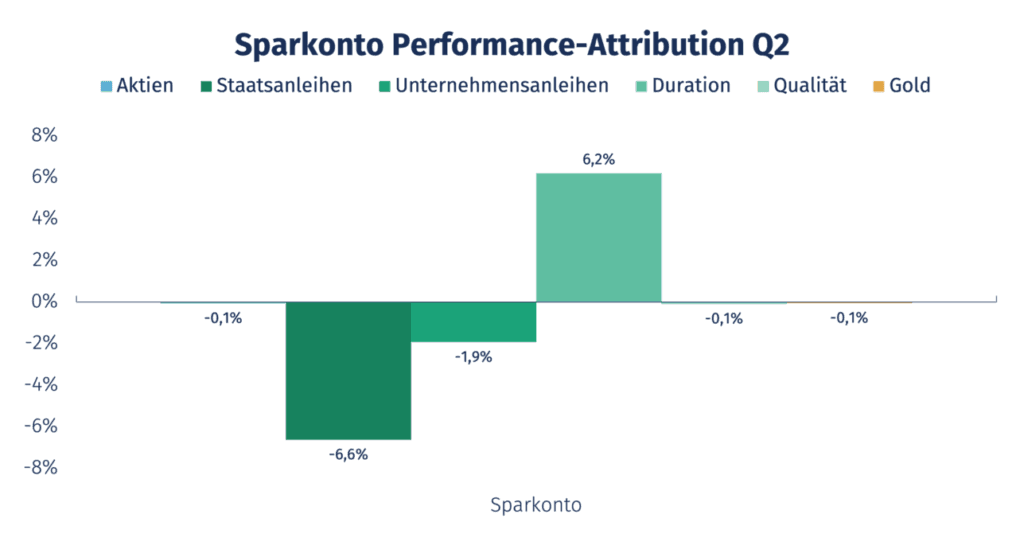

Dass auch Anleihen in 2022 bisher stark unter Druck standen, sieht man leider erneut an unserem Sparkonto, welches nach Kosten -2,6 % verlor. Zwar sind Wertschwankungen von bis zu -3 % p.a. auch für das Sparkonto immer zu erwarten – denn auch hier investiert man in Wertpapiere, die am Kapitalmarkt gehandelt werden. Dass zur Jahreshälfte nun -4,5 % zu Buche stehen, zeigt erneut, was für ein außergewöhnliches Jahr 2022 bisher ist. Dass das Sparkonto damit immer noch besser dasteht als sehr sichere Staatsanleihen z.B. aus Deutschland oder den USA (s.o.) ist auch für uns nur ein schwacher Trost.

Quelle: Ginmon, Stand 30.06.2022

Wenn man sich die Performance-Attribution ansieht, erkennt man, dass Staatsanleihen insgesamt im zweiten Quartal gar -6,6 % zur Entwicklung des Sparkontos beigetragen haben. Glücklicherweise konnten wir durch unseren Fokus auf kurze Laufzeiten (Duration) den Abwärtstrend im Vergleich zum globalen Anleihemarkt doch relativ stark abfedern. Die durchschnittliche Restlaufzeit der Anleihen im Sparkonto beläuft sich auf 3,8 Jahre gegenüber zehn Jahre bei globalen Rentenbenchmarks. Das hat zur Folge, dass die Anleihen im Sparkonto relativ schnell ausgetauscht werden und so auch schneller wieder vom gestiegenen Zinsniveau profitieren werden. Über einen Anlagezeitraum von drei Jahren gehen wir daher trotz der schwachen Halbjahresbilanz weiterhin von einer durchschnittlichen Rendite von über 2 % p.a. aus.

Unternehmensentwicklung

Im zweiten Quartal haben wir für unsere Kunden Optimierungspotenziale bei den von uns eingesetzten ETFs identifiziert und werden entsprechend zum ersten Mal seit Mitte 2020 zwei unserer ETFs in allen Kundenportfolios austauschen. Anfang des dritten Quartals werden wir den Baustein für US-Staatsanleihen und für Aktien aus dem pazifischen Raum ersetzen. Der Tausch führt in unseren invest-Portfolios (von 0,19 % auf 0,17 %) sowie im Sparkonto (von 0,14 % auf 0,12 %) zu einer durchschnittlichen Reduktion der ETF-Kosten um 0,02 % p.a.

Zudem durften wir uns im zweiten Quartal über weitere Auszeichnungen für unsere Produkte freuen. So hat das Magazin ELTERN 25 Kinderkonten in Deutschland untersucht. In diesem Vergleich hat unser Kinderkonto die Höchstnote von 5 von 5 Sternen erhalten.

Auch die Wirtschaftswoche hat sich den deutschen Markt für digitale Vermögensverwalter vorgenommen und die besten Anbieter für Sparpläne ermittelt. Analysiert wurden sowohl klassische als auch nachhaltige Anlagestrategien. In beiden Kategorien konnte unser Angebot mit der Bestnote “sehr gut” überzeugen.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.