Was ist Duration?

Der Begriff Duration fällt in der Finanzbranche meist im Zusammenhang mit Anleihen oder Rentenfonds und ist in diesem Kontext auch besonders wichtig, denn Renditen und Kurse von Anleihen und Rentenfonds entwickeln sich jeweils gegenläufig. Meist spricht man hier dann von der sogenannten Modifizierten Duration, eine der wichtigsten Kennzahlen im täglichen Umgang mit Anleihen.

Die Duration als Risikomaß

Die Modifizierte Duration gibt Aufschluss über die relative Veränderung des Anleihekurses in Abhängigkeit einer Veränderung des Marktzinsniveaus.

Sie gibt also an, um wie viel Prozent ein festverzinsliches Wertpapier fällt, wenn das Rentenniveau am Markt um einen Prozentpunkt steigt.

Damit misst die modifizierte Duration den durch eine marginale Zinssatzänderung ausgelösten Kurseffekt. So lässt sich das Zinsänderungsrisiko einer Anleihe abschätzen.

Grundsätzlich gilt in diesem Fall, dass mit einer höheren Duration stärkere Kursschwankungen einhergehen können und somit auch ein höheres Zinsänderungsrisiko besteht.

Laut dem ETF-Anbieter Lyxor (Stand 31. März 2020) liegt die Duration beim Lyxor EuroMTS Highest Rated Macro-Weighted Govt Bond 3-5Y (DR) UCITS ETF beispielsweise bei 3,84 Jahren.Das bedeutet, dass der Kurs des ETFs um 3,84 % fallen würde, wenn sich auf der anderen Seite das Marktzinsniveau um einen Prozentpunkt erhöht.

Bei einer kürzeren Duration würde der Kurswert im oben genannten Beispiel dementsprechend weniger stark sinken. Bei einer höheren Duration würde der Kurs mehr schwanken.

Die Duration wird im Wesentlichen von drei Faktoren beeinflusst:

Laufzeit der Anleihe: Je länger die Laufzeit, desto größer die Duration

Höhe des Kupons: Je höher der Kupon, desto niedriger die Duration

Marktzins: Wenn der Marktzins steigt, sinkt die Duration

Duration am Beispiel einer Staatsanleihe mit 100 Jahren Laufzeit

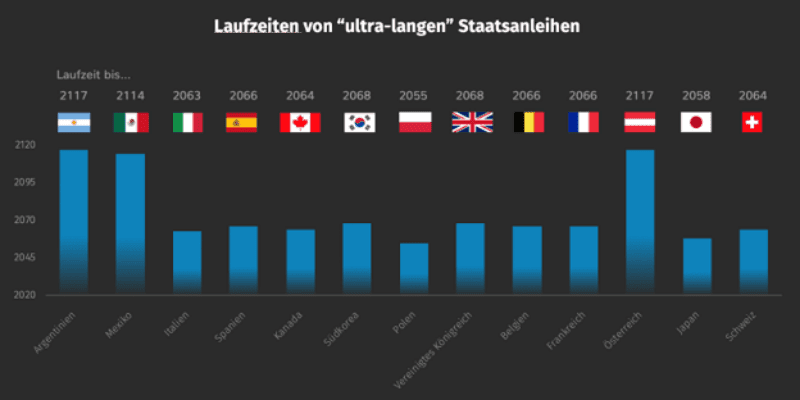

Seit ein paar Jahren gibt es am Anleihemarkt das Phänomen der “ultra-langen Anleihen”. Dies sind Anleihen, die länger als 30 Jahre Laufzeit haben.

Tatsächlich prüfen aufgrund der niedrigen Zinsen immer mehr Staaten, ob sie 50- oder gar 100-jährige Staatsanleihen begeben sollen.

So hat Österreich sich im September 2017 dazu entschieden, das schon damals niedrige Zinsniveau zu nutzen, um eine Anleihe mit einer 100-jährigen Laufzeit zu begeben (Fälligkeit: 20.09.2017).

Doch auch andere Länder wie Argentinien, Mexiko, Italien oder Frankreich haben bereits sogenannte “ultra-lange Staatsanleihen” begeben.

Investoren, die sich bis dahin bei europäischen Staatsanleihen häufig mit negativen Renditen abfinden mussten, kamen diese Anleihen gerade Recht.

Schließlich zwingen die niedrigen Renditen bei hoch-qualitativen (Staats-)Anleihen viele Anleger dazu, in Anleihen mit schlechterer Bonität zu investieren, um noch eine annehmbare Rendite zu erwirtschaften.

Im Übrigen ist wie zu Erwarten die Duration der angesprochenen hundertjährigen Anleihe aus der Alpenrepublik sehr hoch. Die modifizierte Duration liegt bei 53,25 (Stand: 21.04.2020).

Die Staatsanleihe wäre folglich von einer Zinsänderung besonders stark betroffen. Das Zinsänderungsrisiko wäre also sehr hoch.