Marktkapitalisierung

Die Portfolioallokation auf Basis der Marktkapitalisierung war über viele Jahre hinweg der Standard zur Verteilung des Kapitals auf Anlagetitel aus verschiedenen Ländern und Regionen. Dabei wird die Größe des nationalen Kapitalmarktes ermittelt und ins Verhältnis zur weltweiten Marktkapitalisierung gesetzt. Die anzulegende Liquidität wird anschließend basierend auf den jeweiligen relativen Verhältnissen der Aktienmärkte untereinander verteilt. Unter der Annahme von vollständiger Markteffizienz stellt die Marktkapitalisierung ein objektives Kriterium zur Bewertung der Kräfteverhältnisse auf den Aktienmärkten dar. Erfahren Sie hier, welche Probleme bei einer Bewertung nach Marktkapitalisierung entstehen.

Marktkapitalisierung eines Unternehmens

Die Marktkapitaliserung (englisch: „Market Capitalization“, oder kurz: „Market Cap“) bezeichnet konkret den rechnerischen Gesamtwert der Anteile eines börsennotierten Unternehmens.

Bei der Berechnung der Marktkapitalisierung wird die Anzahl der Aktien des Unternehmens mit dem zugehörigen Kurs der Aktie – der durch Angebot und Nachfrage entsteht – multipliziert. Somit entspricht die Marktkapitalisierung auch dem Preis, den Käufer für sämtliche Aktien eines Unternehmens, die sich im freien Umlauf befinden, bezahlen müssten.

Die teilweise starken Schwankungen des Wertes der Marktkapitalisierung entstehen durch die Abhängigkeit vom jeweiligen Börsenkurs, der nie konstant verläuft.

An der Börse werden Unternehmen zudem in verschiedene Größenklassen unterteilt – abhängig von ihrem aktuellen Börsenwert. Zu den sogenannten Large Caps (auch Blue Chips genannt) zählen Unternehmen mit einer hohen Marktkapitalisierung von mindestens zwei Milliarden Euro.

Als Mid Caps werden hingegen Unternehmen bezeichnet, deren Börsenwert zwischen 500 Millonen und zwei Milliarden Euro liegt, während Small Caps mit einer eher geringen Marktkapitalisierung von unter einer halben Million Euro aufwarten.

Marktkapitalisierung des MSCI World Index

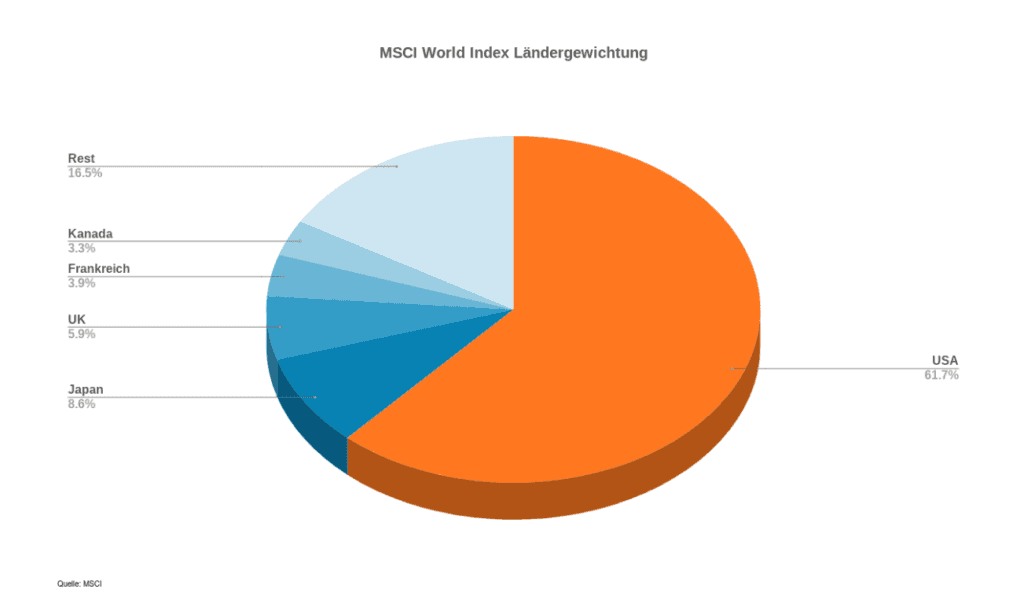

Ein bekanntes Beispiel für eine Gewichtung nach Marktkapitalisierung ist der MSCI World Index, der etwa 1.600 Unternehmen aus 23 Industrienationen abbildet.

Anleger, die in einen MSCI World-ETF investieren, erhoffen sich dadurch auf einfachem Wege eine breite Diversifikation ihrer Geldanlage – und das sowohl geographisch als auch branchenspezifisch.

Das Diagramm zeigt deutlich: Wer auf den MSCI World Index und damit auf eine Gewichtung nach Marktkapitalisierung setzt, legt über 60 % seines Geldes in den Aktienmarkt der USA an.

Daran ändert sich auch nicht viel, wenn man stattdessen in den MSCI All Country World Index investiert. Dieser bildet circa 2.750 Unternehmen aus 23 Industrienationen und 24 Entwicklungsländern ab. Er ist also — scheinbar — noch breiter diversifiziert.

Doch auch hier werden mit einem Anteil von über 50 % hauptsächlich US-Aktien berücksichtigt. Somit wird hier kaum die breite Diversifikation erreicht, die sich Anleger durch eine globale Geldanlage erhoffen.

Ein weiteres Problem hierbei: Der alleinige Blick auf die Marktkapitalisierung erhöht die Wahrscheinlichkeit, Märkte höher zu gewichten, deren Bewertung nicht mehr nur auf ökonomischen Fundamentaldaten beruht.

Darüber hinaus ist die Marktkapitalisierung als Gewichtungsindikator deutlich unbeständiger, als das reale Wirtschaftswachstum.

Die Gefahren einer Gewichtung nach Marktkapitalisierung

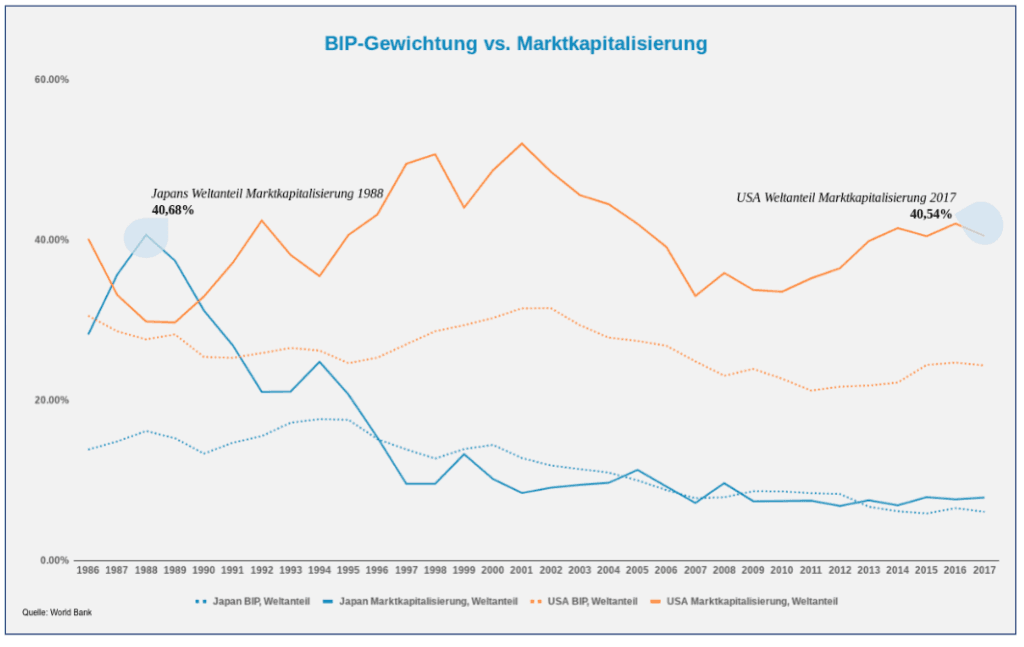

Ein dramatisches Beispiel hierfür erlebten Anleger, die in den 1980er Jahren in den japanischen Aktienmarkt investierten. Nach einer beeindruckenden wirtschaftlichen Entwicklung hatte es Japan innerhalb weniger Jahrzehnte geschafft, seinen Anteil am weltweiten Bruttoinlandsprodukt von weniger als 1 % auf über 15 % zu steigern und wurde damit zur zweitgrößten Volkswirtschaft der Welt.

Getrieben von dem massiven Wachstum entwickelte sich der Aktienmarkt bis zum Ende der 1980er Jahre noch besser als das Bruttoinlandsprodukt. 1988 betrug der japanische Anteil der weltweiten Marktkapitalisierung knapp über 40 %.

Anleger, die ein global diversifiziertes Portfolio basierend auf der Marktkapitalisierung der nationalen Aktienmärkte hielten, investierten demzufolge über 40 % in japanische Unternehmen.

Zu Beginn der 1990er zeichnete sich allerdings immer deutlicher ab, dass die Bewertung der japanischen Aktienmärkte auf irrationalen Erwartungen über die zukünftige Entwicklung der japanischen Wirtschaft basierte.

Die anschließende Rezession führte schlussendlich zum berühmten verlorenen Jahrzehnt, deren Folgen immer noch nachwirken. So ist der japanische Aktienindex noch heute circa 47 % von seinem historischen Höchststand entfernt.

Als Resultat der Rezession beträgt der Schuldenstand Japans im Verhältnis zum Bruttoinlandsprodukt aktuell 248 %. Japan ist damit einsamer Spitzenreiter — gefolgt von Griechenland mit einem Schuldenstand von 177 %.

Wie im Graph zu sehen ist, bewegt sich der Anteil Japans am weltweiten BIP und der weltweiten Marktkapitalisierung seit 2004 konstant auf einem ähnlichen Niveau um die 7 %.

Was kann man daraus lernen?

Das Beispiel der japanischen Volkswirtschaft zeigt also, welche dramatischen Folgen die Gewichtung auf Basis der Marktkapitalisierung, trotz der beschriebenen Vorteile, haben kann.

Der Graph zeigt außerdem, dass sich der Anteil der USA an der weltweiten Marktkapitalisierung auf einem ähnlich hohen Niveau befindet, wie Japan Ende der 1980er. Natürlich lässt sich nicht allein anhand dieser Tatsache festmachen, dass die USA das gleiche Schicksal ereilen wird, wie Japan.

Dennoch ergibt es Sinn, sich nach Alternativen gegenüber der Gewichtung nach Marktkapitalisierung umzusehen, um dem Prinzip der möglichst breiten Diversifikation treu zu bleiben.

Hier liefern Melas, Briand und Urwin einen Ansatz, der stärker auf fundamentalen Kriterien beruht. Insbesondere die BIP-Gewichtung eignet sich demzufolge als Kriterium zur Portfolio-Zusammensetzung optimal.

Fazit

Die Gewichtung nach der Marktkapitalisierung bietet zwar auf den ersten Blick einige Vorteile, ist aber letztendlich nicht besonders effizient.

Da eine Gewichtung nach dieser Methode in Portfolios mit einer starken Konzentration im US-amerikanischen Markt resultiert, birgt sie folglich ein hohes Klumpenrisiko.

Hier wird langfristig Renditepotenzial liegen gelassen und eine optimale Diversifikation ist nicht gegeben. Deshalb berechnet sich die Ländergewichtung unserer Portfolios auf Basis der jeweiligen nationalen Wirtschaftsleistung.