Was ist der Cost-Average-Effekt?

Viele Anleger beschäftigen sich mit der Frage, wie sie den optimalen Investitionszeitpunkt identifizieren und nutzen können. Das kostet oft viel Zeit, Mühe, und resultiert mit großer Wahrscheinlichkeit nicht in einer Investition zum bestmöglichen Kurs. Hier kommt Anlegern, die anstatt zu einem einzigen Zeitpunkt lieber schrittweise investieren, der sogenannte Cost-Average-Effekt zugute. Dieser erlaubt es Anlegern – auch ohne großen Aufwand oder Market Timing – von niedrigen Durchschnittskursen zu profitieren.

Die Cost-Average-Effekt Definition

Der “Cost-Average-Effekt”, auch Durchschnittskosteneffekt oder Cost Averaging genannt, beschreibt das Resultat einer Investitionsstrategie, bei der ein Anleger seinen zu investierenden Gesamtbetrag in kleinere, gleich große Beträge unterteilt und periodisch investiert, um etwaige Auswirkungen von Marktschwankungen (Volatilität) auf die Gesamtinvestition zu reduzieren.

Das heißt, es werden zwar kleinere Beträge investiert, diese Investitionen finden aber mehrfach, in regelmäßigen Abständen über einen längeren Zeitraum statt, unabhängig von der aktuellen Marktlage. Dadurch entfällt für den Anleger der Aufwand, der mit dem Versuch verbunden ist, den idealen Zeitpunkt für seine Investition, also den günstigsten Kurs, zu finden (Market Timing).

Dieses sogenannte “Timing-Risiko” wird mit dem Cost-Average Effekt umgangen, an dessen Ende ein für alle Investitionen günstiger Durchschnittskurs steht.

Kurz erklärt: Was ist der Cost-Average-Effekt?

Wo findet der Cost-Average-Effekt praktische Anwendung?

Der Cost-Average-Effekt hilft Anlegern dabei, über einen längeren Zeitraum zu sparen und Vermögen aufzubauen. Besonders für Anleger ohne Kapitalmarkterfahrung bietet er eine Möglichkeit, die kurzfristigen Schwankungen des breiten Kapitalmarkts zu neutralisieren.

Ein beliebtes Beispiel aus der Praxis, das sich den Cost-Average Effekt zunutze macht, sind ETF-Sparpläne. Hierbei wird regelmäßig, meist monatlich, ein vorher festgelegter Betrag in ein ETF-Portfolio investiert. Durch die regelmäßigen Einzahlungen erreicht ein Anleger, dass bei fallenden Kursen vergleichsweise mehr, bei steigenden Kursen entsprechend weniger Anteile gekauft werden.

Mithilfe monatlichen Sparens kann man sich somit sicher sein, dass man sein Geld zu einem langfristig fairen Preis anlegt.

Die Grundidee des Cost-Average-Effekts geht davon aus, dass die Preise letztendlich immer steigen werden. Die Anwendung dieser Strategie auf Einzelaktien, ohne die näheren Umstände des Unternehmens zu kennen, könnte sich als gefährlich erweisen, da die Strategie einen Anleger dazu ermutigen könnte, weiterhin Aktien zu kaufen, wenn ein Verkauf der Position ratsamer wäre.

Für weniger gut informierte Anleger ist die Strategie bei ETFs und Indexfonds weitaus weniger riskant als bei Einzelaktien. Anleger, deren Anlagestrategie auf dem Cost-Average-Effekt basiert, senken im Laufe der Zeit ihre durchschnittlichen Investitionskosten.

Beispielhaft lässt sich der Cost-Average-Effekt anhand des folgenden Beispiels erläutern: Ein Fondsanteil kostet im ersten Monat 100 Euro, im zweiten nur noch ein Viertel und im dritten Monat 50 Euro.

Der Preis der Fondsanteile ist relativ volatil im Gegensatz zu der Sparrate, die monatlich bei 100 Euro liegt. Somit kaufen Sie im ersten Monat einen Anteil, im zweiten vier weitere Anteile und im dritten Monat erweitern sie ihren Bestand nochmals um zwei Anteile. Sie besitzen nun 7 Anteile für insgesamt 300 Euro (42,86 Euro pro Fondsanteil).

Investieren Sie nicht nach dem Cost-Average-Effekt, so kaufen Sie jeden Monat einen Anteil, was ihnen drei Anteile beschert. In diesem Fall haben sie 175 Euro bezahlt (58,33 Euro). Folgrichtig ist es für eine höhere Rendite wichtig den Durchschnittskosteneffekt zu berücksichtigen.

Die Kostenbasis führt zu geringeren Verlusten bei Anlagen, die im Preis sinken, und zu größeren Gewinnen bei Anlagen, die im Preis steigen.

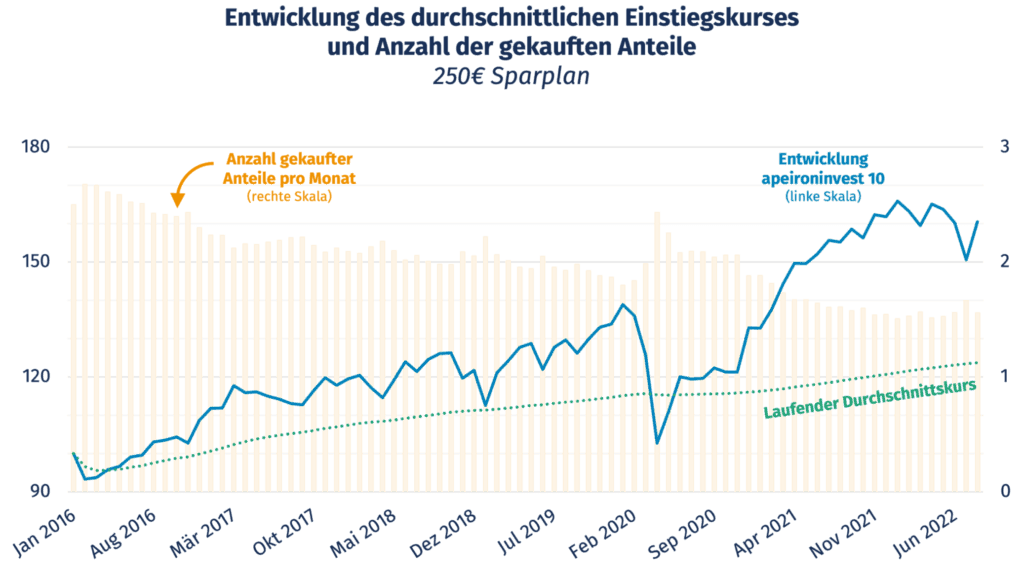

Die folgende Abbildung zeigt den Cost-Average-Effekt im Rahmen eines Sparplans:

Das ausgewählte Beispiel dient lediglich zur Veranschaulichung und bildet keine realen Kursentwicklungen ab.

Fazit

Der Cost-Average-Effekt bezieht sich auf die Aufteilung einer Investition in mehrere, gleich große Beträge, die über einen längeren Zeitraum regelmäßig verteilt investiert werden.

Das Ziel dieser Überlegung ist es, die Auswirkung von Volatilität auf den Preis des Anlagevermögens zu reduzieren. Da der Preis wahrscheinlich jedes Mal, wenn eine der periodischen Investitionen getätigt wird, schwankt, ist die Investition nicht so stark der Volatilität unterworfen.

Durch nutzen des Cost-Average-Effekts soll vermieden werden, eine einzige Pauschalanlage zu tätigen, die im Hinblick auf die Preisgestaltung für die Vermögensanlage zeitlich schlecht abgestimmt ist.