Quartalsbericht Q1/2018: So starteten die Portfolios in das neue Jahr

Das erste Quartal des Jahres 2018 startete milde gesagt turbulent. Gleich zu Beginn konnten die Aktienmärkte den Wachstumstrend aus dem Jahr 2017 zunächst fortsetzen. Sowohl der DAX wie auch der S&P 500 verzeichneten im Januar fast täglich neue Höchstständen, bis der spektakuläre “Flash-Crash” vom 5. Februar dem Bullenmarkt vorerst ein Ende bereitete und eine Phase erhöhter Kursschwankungen einleitete.

4 Min. zum Lesen

Das Wichtigste in Kürze

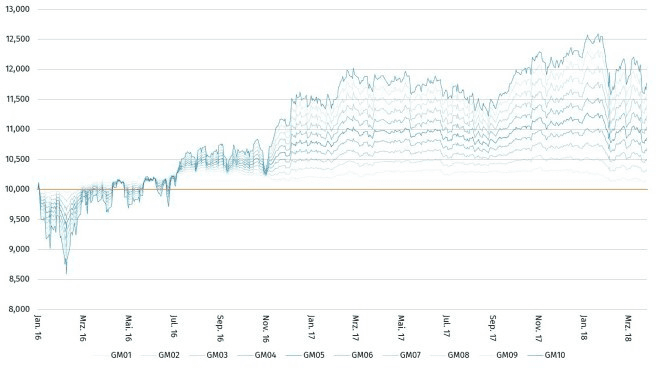

Der positive Trend aus dem Jahr 2017 konnte zunächst auch zu Beginn 2018 fortgesetzt werden, bis der “Flash-Crash” vom 5. Februar die Nervosität der Anleger schürte. Es folgte eine Phase höherer Volatilität, der sich auch die Ginmon-Portfolios nicht entziehen konnten und so im ersten Quartal eine Performance zwischen -1,2% und -3,6% vor Kosten verzeichneten.

Aufgrund des antizyklischen Investmentansatzes und der Investition in kleine und niedrig bewertete Unternehmen erzielten unsere Portfolios eine bessere Performance als der MSCI, der mit -4,1% Rendite das Quartal abschloss. Auch der DAX schloss das Quartal mit einer negativen Performance von -6,8% ab, nachdem er noch im Januar ein neuer Höchststand von 13.559 Punkten verzeichnete.

Die Protektionismus-Maßnahmen von Präsident Trump (“Handelskrieg”) sorgten in der zweiten Hälfte des Quartals für weitere Unruhe auf den Kapitalmärkten, die bis heute anhalten.

Die Kapitalmarktentwicklung im ersten Quartal 2018: Die Volatilität kehrt zurück

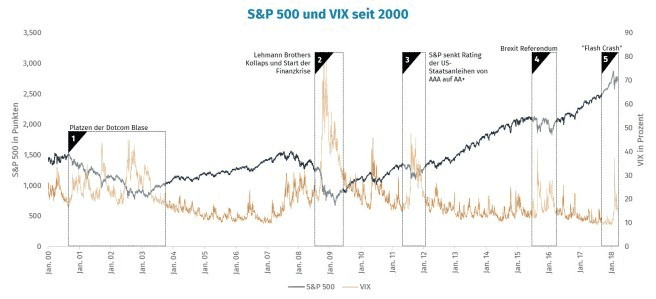

Die wichtigste Erkenntnis zuerst: Nach einer fast zweijährigen Phase mit historisch geringen Aktienmarktschwankungen hat sich die Volatilität seit dem 5. Februar an den Märkten zurückgemeldet. Der spektakuläre “Flash-Crash” sorgte für große mediale Aufmerksamkeit und erreichte auch diejenigen, die sich sonst nicht mit den Kapitalmärkten auseinandersetzen. Ein Blick auf den „Chicago Board Options Exchange Volatility Index“, den sogenannten VIX oder umgangssprachlich besser bekannt als „Angstindikator“, bestätigt diese Erkenntnis. Denn der Index drückt die prognostizierte zukünftige Schwankung des amerikanischen Aktienindex S&P 500 über die kommenden 30 Tage in Prozent aus und spiegelt somit die Erwartungen der Finanzmarktexperten über die voraussichtliche Schwankungsbreite der Aktienkurse wider.

Nachdem das Volatilitätsbarometer Mitte Januar einen historischen Tiefststand von 9,1% erreichte, führte der „Flash-Crash“ Anfang Februar zu einem Anstieg des Index auf über 37% und signalisierte eine zunehmende Unsicherheit der Marktteilnehmer.

Verursacht wurde der plötzliche Anstieg der Volatilität und der damit einhergehende kurzzeitige Rückgang der Aktienkurse ironischerweise durch positive Arbeitsmarktdaten aus den USA. Ein solider Anstieg des Lohnwachstums und ein starker Rückgang der Arbeitslosenquote schürten die bereits bestehenden Inflationsängste und die damit verbundenen Befürchtungen vor einer schnelleren Leitzinserhöhung durch die amerikanische Zentralbank. Zahlreiche Anleger schlossen daraufhin ihre Positionen und die Aktienkurse brachen schlagartig ein. Doch bereits der darauffolgende Arbeitsmarktreport revidierte das starke Lohnwachstum auf lediglich 2,6% statt den ursprünglichen 2,9%. Daraufhin legte der amerikanische Aktienindex seit seinem Tiefpunkt Anfang Februar bis zum Ende des Quartals um mehr als 2,0% zu. Auch die Ginmon Portfolios konnten sich von diesem kurzzeitigen Rücksetzer schnell erholen: So erzielte die Anlagestrategie 9 seit Anfang Februar bereits eine Rendite von 1,6% nach Kosten.

Gegen Ende des ersten Quartals führte die zunehmende Angst der Kapitalmarktakteure vor einem aufkommenden Handelskrieg zwischen den USA und China zur erneuten Unsicherheit. Nach der Ankündigung der US-Regierung, Strafzölle einzuführen, reagierte die chinesische Regierung ihrerseits mit verstärkten Handelshemmnissen auf US-Importe. Die protektionistischen Maßnahmen betreffen jedoch einen verhältnismäßig geringen Anteil des Handelsvolumens der beiden Nationen und sind somit für die breit diversifizierten Ginmon Portfolios vernachlässigbar. Auch die ökonomischen Fundamentaldaten sprechen keineswegs für einen negativen Kapitalmarktausblick: Das Wirtschaftswachstum in der EU konnte sich bei ca. 2,0% stabilisieren, zahlreiche amerikanische Unternehmen erzielten durch die Sondereffekte der US-Unternehmenssteuerreform positive Quartalsergebnisse und eine Einigung in den Brexit Verhandlungen rückt in greifbare Nähe.

Bleiben Sie also investiert: Denn wer in diesen psychologisch getriebenen Marktphasen verkauft, wird dies langfristig bereuen. Solche Phasen bieten durch die günstige Bewertung vieler Anlageklassen optimale Kaufgelegenheiten für rationale Anleger.

Ginmons antizyklischer Investmentansatz kommt in solch volatilen Marktphasen besonders zu tragen, da er in schwankenden Märkten von den niedrigeren Einstiegspreisen profitiert. Zahlreiche Anleger haben zudem die Chance ergriffen, um in ihre Portfolios nachzuinvestieren.

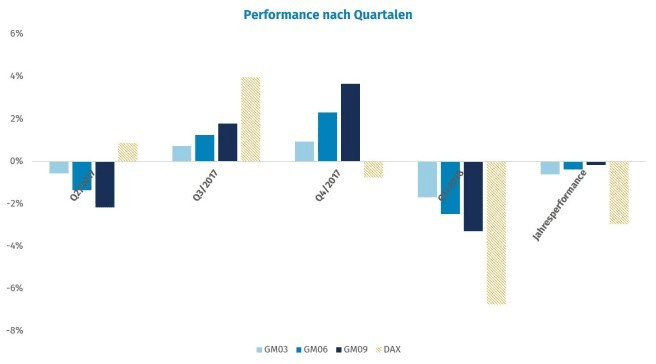

Die Entwicklung der Ginmon Portfolios

Die Kursrücksetzer im ersten Quartal 2018 spiegelten sich in der Performance der Ginmon Portfolios wieder. So lag die Rendite unserer konservativen Anlagestrategie 3 mit -1,8% nach Kosten erstmals seit Mitte des letzten Jahres im negativen Bereich. Portfolios mit einer höheren Aktienquote waren stärker von den kurzfristigen Marktschwankungen betroffen: Die Quartalsperformance der Anlagestrategie 9 fiel um 3,4% und büßte damit die hohen Gewinne des vierten Quartals 2017 wieder ein. Auf Jahressicht lagen die Ginmon Portfolios durch die negative Performance im ersten Quartal 2018 und dem Kursrücksetzer im zweiten Quartal 2017 ebenfalls im negativen Renditebereich. Unsere Portfolios erzielten jedoch aufgrund des antizyklischen Investmentansatz immer noch eine deutlich bessere Jahresrendite als der DAX: Dieser verlor im Vergleichszeitraum mehr als 6,8%.

Unternehmensentwicklung

Im Gegensatz zu den Entwicklungen an den Aktienmärkten setzte sich der Erfolgskurs bei Ginmon im Jahr 2018 fort. Nach der Verkündung unserer internationalen Expansion, konnten wir nur wenige Monate später unsere Kooperationspartnerschaft mit der Börse Stuttgart bekannt geben. Durch die Kooperation mit einem der größten Börsenbetreiber Europas können wir ab sofort unser Anlagekonzept einem noch breiteren Kundenspektrum zur Verfügung stellen. Die Börse Stuttgart bietet ihrerseits nun mit der Partnerschaft ihren Anlegern eine professionelle Lösung für den langfristigen Vermögensaufbau an.

Auch unser Tech Team hat sich personell verstärkt. Zu Beginn des Jahres konnten wir den ehemalige Senior Cloud Architect Dmitriy Fot, der zuvor bei Amazon Web Services tätig war, als neuen Chief Technology Officer für Ginmon gewinnen. Neben dem Ausbau der Cloud Infrastruktur wird Fot die Weiterentwicklung der proprietären Ginmon Technologieplattform Apeiron vorantreiben.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.