Ginmon Jahresbericht 2023

Das Jahr 2023 war in der Geschäftswelt ein Jahr von spektakulären Höhen, schmerzhaften Tiefen und unerwarteten Wendungen. Entgegen den Erwartungen, dass die Aktien fallen und Anleihen steigen würden, hat die US-Notenbank Federal Reserve bislang offenbar eine seltene sanfte Landung herbeigeführt. Aktien erlebten einen Höhenflug, der trotz zwei durch Veränderungen der Zinserwartungen getriebenen Einbrüchen nicht zu stoppen war, wie die Performance des S&P 500 deutlich macht.

Ein turbulentes Jahr 2023: Spektakuläre Höhen und Tiefen in der Wirtschaftswelt

Schwellenländer erlebten ein hervorragendes Jahr und Kryptowährungen stiegen trotz einiger spektakulärer Skandale aus der Asche auf. Das kombinierte Nettovermögen der 500 reichsten Menschen stieg um 1,5 Billionen Dollar an und erholte sich damit vollständig von den im Vorjahr verlorenen 1,4 Billionen Dollar. Und nicht zu vergessen, war dies das Jahr, in dem der KI-Star ChatGPT alles veränderte.

Zum Jahresende signalisierte die Federal Reserve, dass sie wahrscheinlich keine weiteren Zinserhöhungen zur Eindämmung der Inflation mehr vornehmen wird, was die Märkte auf ein Jahreshoch brachte. Grund hierfür war unter anderem ein sich abschwächender Arbeitsmarkt, der sich durch verringertes Stellenwachstum auszeichnet.

Auf dieser Basis näherte sich der S&P 500 einem Rekord und der globale Anleihemarkt ist auf dem besten Weg, seinen größten zweimonatigen Gewinn aller Zeiten zu verzeichnen. Händler verstärken die Erwartungen, dass Zentralbanken weltweit im nächsten Jahr die Zinsen senken werden. Nachdem die Vorhersagen einer US-Rezession in 2023 (und im Jahr zuvor) nicht eingetroffen sind, richtet sich der Blick nun über die Geldpolitik hinaus auf Störungen durch Ereignisse wie Angriffe auf die Handelsschifffahrt im Roten Meer, Unternehmensgewinne und die US-Präsidentschaftswahl.

Q1: Zinsen drücken auf die Bankenwelt

Im ersten Quartal 2023 wurde die Wirtschaftswelt von einer Reihe bedeutsamer Ereignisse geprägt. In der ersten Woche des Jahres erlebten die Aktienmärkte eine Rallye, angetrieben durch starke Beschäftigungszahlen und eine niedrige Arbeitslosenquote. Trotz anfänglicher Befürchtungen einer Rezession zeigte sich das Wirtschaftswachstum widerstandsfähig, und die US-Notenbank verlangsamte ihre Zinserhöhungen.

Im Anleihemarkt sorgte der Anstieg der Renditen der US-Staatsanleihen für Aufsehen, wobei die 10-Jahres-Rendite erstmals seit November 4,00 % und die 2-Jahres-Rendite 5,00 % überschritt.

In Florida entbrannte ein politischer Konflikt, als Gouverneur Ron DeSantis die Kontrolle über den selbstverwaltenden Bezirk von Walt Disney World übernahm, ein Schritt, der die landesweiten Kulturkämpfe widerspiegelt. Internationale Spannungen eskalierten, als die USA einen vermeintlichen chinesischen Spionageballon abschossen, was zu einer Absage eines Treffens mit dem chinesischen Präsidenten Xi Jinping führte und die Beziehungen weiter verschlechterte.

Die Bankenbranche erlebte dramatische Entwicklungen, als drei US-Banken, darunter welche mit starker Krypto-Exposition, innerhalb weniger Tage scheiterten. Dies führte zu außergewöhnlichen Maßnahmen seitens der Regulierungsbehörden, um das Finanzsystem zu stabilisieren. In einem Notfalldeal übernahm UBS die angeschlagene Credit Suisse für 3,25 Milliarden Dollar, um eine weitere Eskalation der Finanzkrise zu verhindern – ein turbulentes erstes Quartal in Wirtschaft und Politik.

Im Technologiebereich erhielt OpenAI, der Entwickler von ChatGPT, eine bedeutende Investition von Microsoft. Dies unterstrich die wachsende Bedeutung der Künstlichen Intelligenz im Jahr 2023. Google reagierte mit der Entwicklung eigener KI-Produkte auf die Herausforderung durch ChatGPT.

Q2: Abschwächende Inflation

Im zweiten Quartal 2023 dominierte eine Reihe wichtiger wirtschaftlicher und technologischer Entwicklungen das Geschehen. Apple verstärkte seine Präsenz in Indien durch die Eröffnung der ersten Apple Stores in Mumbai und Delhi, was die wachsende Bedeutung des Landes als Markt und Produktionsstandort unterstreicht. Gleichzeitig zeigte der US-Verbraucherpreisindex eine Abschwächung der Inflation, was die Federal Reserve dazu veranlasste, ihre Zinserhöhungsstrategie zu überdenken.

Im Gesundheitssektor erregten neue Medikamente gegen Übergewicht Aufmerksamkeit, und die beteiligten Pharmaunternehmen, darunter Novo Nordisk und Eli Lilly, verzeichneten deutliche Kursgewinne.

Die Biden-Administration reagierte auf die Herausforderungen durch Künstliche Intelligenz mit einer nationalen KI-Strategie, was Nvidia zu einer Marktbewertung von 1 Billion Dollar verhalf. In der Luftfahrtindustrie kündigte die FAA Pläne zur Integration von Flugtaxis in den Luftraum an, was potenziell eine neue Ära der Mobilität einläutet.

Politisch wichtig war die Anhebung der US-Schuldenobergrenze, um eine Staatspleite zu verhindern.

Apple stellte ein neues Mixed-Reality-Headset vor, was aufgrund des hohen Preises jedoch als zu nischenspezifisch kritisiert wurde. Der S&P 500 beendete schließlich seine längste Bärenmarktphase seit den 1940er Jahren, was auf eine Erholung der Wirtschaft hindeutet.

Q3: USA wird herabgestuft

Im dritten Quartal 2023 erlebte die Welt mehrere bemerkenswerte Ereignisse, die von Hollywoods erstem Doppelstreik seit 1960 bis hin zu wesentlichen Veränderungen im Bankensektor reichten.

In einer weiteren bedeutenden Entwicklung wurde die Kreditwürdigkeit der USA von Fitch herabgestuft, ein Echo auf frühere politische Auseinandersetzungen um die wachsende Schuldenlast des Landes.

Auf dem Energiemarkt verzeichnete Rohöl nach Produktionskürzungen durch Saudi-Arabien und andere OPEC-Mitglieder sowie Russland deutliche Gewinne. Der erfolgreiche Börsengang von Arm Holdings belebte den IPO-Markt, mit weiteren Börsengängen von Unternehmen wie Instacart, Klaviyo und Birkenstock.

Schließlich erreichte Amerikas nationale Verschuldung mit über 33 Billionen Dollar einen Rekordwert und stellte aufgrund gestiegener Zinssätze eine erhebliche fiskalische und wirtschaftliche Herausforderung dar.

Q4: Die lang erwartete Rally

Im Nahen Osten führte ein brutaler Angriff der Hamas zu einer Eskalation der Spannungen. Dies hatte Auswirkungen auf Verteidigungsaktien und Ölpreise und führte zur Bildung einer Seestreitmacht zum Schutz von Handelsschiffen im Roten Meer.

In der Technologiebranche kehrte Sam Altman nach einem kurzen Wechsel zu Microsoft als CEO zu OpenAI zurück, was von Kontroversen begleitet wurde.

Investoren setzten auf das Ende des Zinserhöhungszyklus der Federal Reserve, was sich in den Aktienmärkten widerspiegelte. Die Energiepreise sanken weiter, da die USA Rohöl in Rekordmengen förderten und OPEC-Mitglieder zu Produktionskürzungen zwangen. Das Quartal zeichnete sich durch eine Vielzahl von Ereignissen aus, die sowohl globale als auch branchenspezifische Auswirkungen hatten und ein recht turbulentes Jahr beendeten.

2024: Investoren richten den Fokus über die Geldpolitik hinaus

Das Jahr 2024 verspricht eine Fülle von Wahlen auf der ganzen Welt, die nicht nur die politische Landschaft, sondern auch die globale Wirtschaft maßgeblich beeinflussen werden. Etwa die Hälfte der Weltbevölkerung wird in diesem Jahr an den Wahlurnen stehen, und die Auswirkungen dieser Entscheidungen sind weitreichend. Die Welt wird gespannt auf die Ergebnisse dieser Wahlen blicken, da sie weit über die nationalen Grenzen hinausreichen und die Zukunft der globalen Politik und Wirtschaft gestalten werden. Es wird sich zeigen, wie die gewählten Regierungen auf die drängenden Herausforderungen unserer Zeit reagieren und wie sich die geopolitische Landschaft in den kommenden Jahren entwickeln wird.

Nachdem die US-Notenbank Federal Reserve signalisiert hat, dass sie wahrscheinlich keine weiteren Zinserhöhungen zur Eindämmung der Inflation plant, konzentrieren sich die Märkte zunehmend auf Risiken jenseits der Geldpolitik. Dabei stehen die Wirtschaftsaussichten, Unternehmensgewinne und die bevorstehende Präsidentschaftswahl in den USA im November im Fokus der Anleger.

Eine wesentliche Herausforderung für Investoren im Jahr 2024 wird es sein, die nachlaufenden Auswirkungen des Zinserhöhungszyklus der Fed zu bewerten. Wall Street-Strategen sind sich uneinig darüber, wohin sich die Aktienmärkte im nächsten Jahr entwickeln werden. Viele lagen bereits im Jahr 2023 falsch mit ihren düsteren Prognosen, denn entgegen den Erwartungen sprang der S&P 500 um mehr als 24% nach oben, trotz Bankenzusammenbrüchen, Rezessionsängsten und den höchsten Kreditkosten seit Jahrzehnten.

Für das Jahr 2024 zeichnen sich fünf Schlüsselthemen für Privatanleger ab:

Die Zinsrückschritte der Notenbanken

In den letzten Monaten hat sich die Unterstützung für Aktien durch die wachsende Spekulation verstärkt, dass die US-Notenbank Federal Reserve ab Mitte 2024 mit der Senkung der Kreditkosten beginnen könnte. Die Märkte rechnen mit früheren und tieferen Zinssenkungen. So setzen Händler von Swap-Geschäften darauf, dass die Zentralbank die Zinsen im nächsten Jahr um etwa 150 Basispunkte senken wird, was doppelt so hoch ist wie die Prognosen der Fed-Beamten.Das Wachstum der großen Tech-Unternehmen

Die sieben größten US-Technologieunternehmen, von Nvidia Corp. bis Microsoft Corp., waren für 64% des Anstiegs des S&P 500 in 2023 verantwortlich, angetrieben durch den Boom im Bereich der Künstlichen Intelligenz. Diese “Magnificent Seven”, zu denen auch Amazon.com Inc., Apple Inc., Google-Mutter Alphabet Inc., Meta Platforms Inc. und Tesla Inc. gehören, sollen laut von Bloomberg Intelligence zusammengestellten Daten im nächsten Jahr ein Gewinnwachstum von 22% verzeichnen, was doppelt so hoch ist wie Durchschnitt des S&P 500. Entscheidend wird sein, inwieweit diese Erwartungen bereits in den Aktienkursen berücksichtigt sind, insbesondere vor dem Hintergrund der zunehmenden Erwartungen an eine sanfte wirtschaftliche Landung.US-Präsidentschaftswahl

Historisch gesehen tendieren US-Aktien in Wahljahren, in denen der amtierende Präsident kandidiert, zu einer bullischen Entwicklung. Seit 1949 verzeichnet der S&P 500 in solchen Wahljahren durchschnittlich einen Gewinn von fast 13%, so der Stock Trader’s Almanac. Ein Grund für die Gewinne bei Aktien ist, dass Amtsinhaber typischerweise neue Politiken umsetzen oder Steuersenkungen anstreben, um die Wirtschaft und die Stimmung vor der Wahl zu stärken.Japan, Indien und China

In Asien besteht 2023 ein Risiko für den japanischen Aktienmarkt, insbesondere aufgrund der Politik der Bank of Japan. Obwohl der Nikkei 225-Aktienindex ein Dreißigjahreshoch erreichte, getrieben durch die ultra-lockere Geldpolitik der Bank und einen schwachen Yen, stehen japanische Aktien Anfang 2024 vor einer Herausforderung. Die Zentralbank hält an dem weltweit letzten negativen Zinssatz fest, doch zwei Drittel der Ökonomen prognostizieren, dass sie bis April 2024 ihre erste Zinserhöhung seit 2007 durchführen wird. Nach einem weiteren enttäuschenden Jahr für Anleger, die auf China setzen, wird der Fokus auf den Sitzungen des Nationalen Volkskongresses und des dritten Plenums liegen, um Hinweise auf das Wachstumsziel Beijings für 2024 und mögliche fiskalische Anreize zu erhalten.Indien hingegen gilt als großer Hoffnungsträger für Investoren. Das Land sichert sich hochkarätige Produktionsaufträge, erhöht die Ausgaben für Infrastruktur und etabliert sich als Alternative zu China.Europäische Zentralbankpolitik

Mit dem Stoxx Europe 600 Index nahe seinem höchsten Stand seit zwei Jahren könnten zyklische Aktien, die stark von Asien abhängen, der Schlüssel zu weiteren Gewinnen sein, insbesondere angesichts der möglichen fiskalischen Anreize Chinas. Obwohl eine schwache Wirtschaft wahrscheinlich das europäische Gewinnwachstum beeinträchtigen wird, gehen Analysten von einem geschätzten Gewinnwachstum von etwa 4% im Jahr 2024 aus, das hauptsächlich auf steigende Margen zurückzuführen ist, so zeigen Daten von Bloomberg Intelligence. Die Anleihemärkte erwarten, dass die Europäische Zentralbank bis April die Zinsen senken wird, was den Aktien der Region zusätzlichen Auftrieb geben könnte. Die Bank of England wird voraussichtlich sowohl hinter der US-Notenbank Federal Reserve als auch der Europäischen Zentralbank zurückbleiben, was die Lockerung der Geldpolitik betrifft, da das Vereinigte Königreich eine der höchsten Inflationsraten unter den G7-Nationen aufweist.

Wie haben sich die Entwicklungen auf die Ginmon Portfolios ausgewirkt?

(Quelle: Ginmon; Stand: 31.12.2023)

A. Portfolios allgemein

Im Verlauf des Jahres 2023 generierten die Ginmon Portfolios beachtliche Gewinne, angetrieben durch die dynamischen Leistungen von Unternehmen in den Industrieländern. Herausragend war dabei die beeindruckende Performance der Aktienmärkte in den Vereinigten Staaten und Europa, die überdurchschnittliche Erträge im Vergleich zu den Schwellenländern erzielten. In einer bemerkenswerten Kehrtwende beteiligten sich auch zuvor schwächelnde Märkte aktiv an der positiven Marktentwicklung. Insbesondere fiel der Aufschwung von Anlageklassen auf, die einst als Last für die Portfolios betrachtet wurden, und die nun die Spitze der Performance erreichten. Ein markantes Beispiel dafür sind die US-amerikanischen Small-Cap-Aktien, die bis Ende Oktober einen Rückstand von fast 5 % im Vergleich zu anderen Anlageklassen aufwiesen. Doch in den letzten zwei Monaten des Jahres erzielten sie eine eindrucksvolle Wende mit einer Rendite von über 22 %, wodurch sie zu den Spitzenperformern avancierten.

Die Ginmon Portfolios profitierten zusätzlich durch die Integration von Rohstoffen und Immobilien, was zur Diversifikation beitrug und die Volatilität signifikant reduzierte. Obwohl Rohstoffe im Jahr 2023 negative Renditen erzielten, führte diese Strategie zu einer verbesserten Risikostreuung und stabileren Portfoliostrukturen. Beeinflusst wurde diese Entwicklung unter anderem durch ansteigende Zinssätze, welche die Nachfrage nach Immobilienkrediten beeinträchtigten, sowie durch effizientere globale Lieferketten, die Kosteneinsparungen in der Produktion und Lieferung verschiedener Rohstoffe ermöglichten.

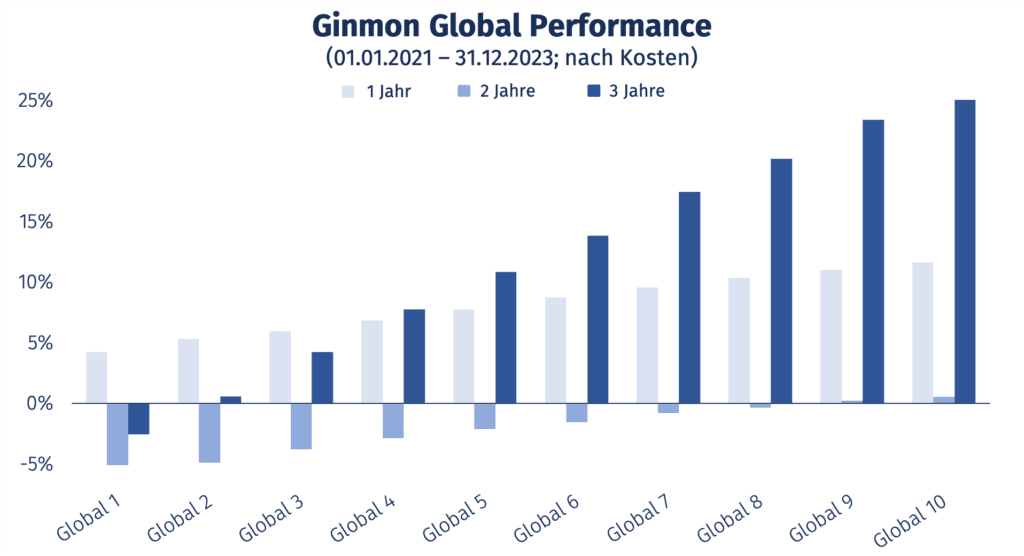

Als Ergebnis wird die Robustheit und außerordentlich positive mittel- bis langfristige Entwicklung der Ginmon Portfolios deutlich. Im Vergleich der letzten drei Jahre zeigt beispielsweise Ginmon Invest 10 eine überlegene Performance gegenüber den Aktienmärkten in Deutschland, Europa und sogar den USA.

(Quelle: Ginmon, Degiro, Finanzfluss, Bloomberg; Stand: 31.12.2023)

B. Risikofreudige Strategien

Innerhalb eines vergleichsweise kurzen Zeitfensters löste eine umfangreiche Marktbelebung bedeutsame Wertsteigerungen über verschiedene Anlageklassen hinweg aus. Im Laufe des Jahres 2023 profilierten sich insbesondere Großkonzerne mit umfangreicher Marktkapitalisierung als führende Marktteilnehmer. Die risikoaffinen Anlagestrategien von Ginmon bevorzugen tendenziell Value-Aktien mit vorteilhaften Kurs-Buchwert-Verhältnissen sowie Engagements in kleineren Unternehmen. Charakteristisch für 2023 waren die Erwartung potenzieller Zinssenkungen und zunehmende Bedenken hinsichtlich einer möglichen Bankenkrise. In diesem Szenario übertrafen Wachstumsaktien die Ergebnisse von Value-Aktien, wobei kleinere Bankinstitute bedeutenden Herausforderungen gegenüberstanden.

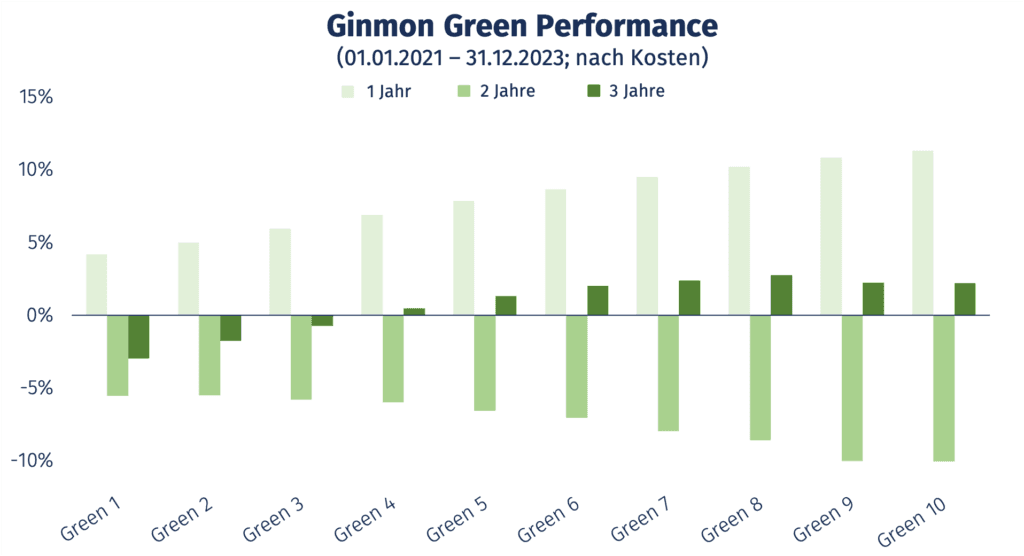

Zudem offenbarte das Jahr 2023 strukturelle Schwächen in Schwellenmärkten, besonders bei Unternehmen mit Fokus auf Nachhaltigkeit, die durch ökonomische Veränderungen in China beeinflusst wurden. China setzte die Adressierung ökonomischer Auswirkungen der strikten Lockdown-Maßnahmen von 2022 fort, welche tiefe Spuren in der nationalen Wirtschaft hinterließen.

Obgleich die Ginmon-Portfolios in den Strategien “Global” und “Green” im Jahr 2023 positive Ergebnisse erzielten, bleibt die vollständige Realisierung der Ertragspotenziale ihrer Anlagestrategien ein anzustrebendes Ziel. Dies stellt attraktive Gelegenheiten für antizyklische Investoren dar.

C. Defensive Strategien

Die beschleunigte Anhebung der Leitzinsen durch die Zentralbanken übte einen merklichen Einfluss auf konservativ ausgerichtete Anlagestrategien aus, was sich in einem Rückgang der Anleihekurse niederschlug. Es besteht die Aussicht, dass solche Strategien in der Zukunft Vorteile aus den aktuellen Zinsbewegungen ziehen könnten. Dies wird durch Anpassungen der Marktpreise und Reinvestitionsdynamiken begünstigt, da neu durchgeführte Anleiheninvestitionen mittelfristig von einem gestiegenen Zinsniveau profitieren dürften.

D. Zinsangebote

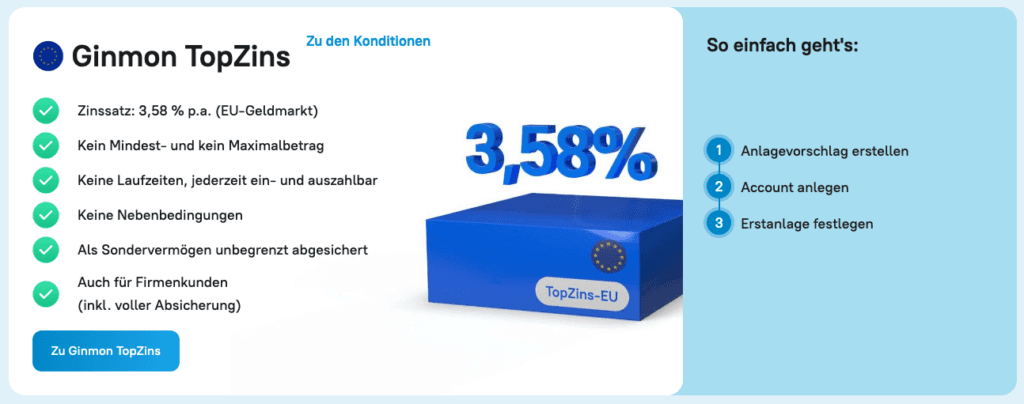

Das Anlageprodukt Ginmon TopZins, das seit Mai vorrangig in Geldmarktfonds investiert, hat dank des derzeit hohen Zinsniveaus bemerkenswerte Renditen von bis zu 3,58 % p.a. erzielt, was zu kontinuierlichen Wertsteigerungen führte.

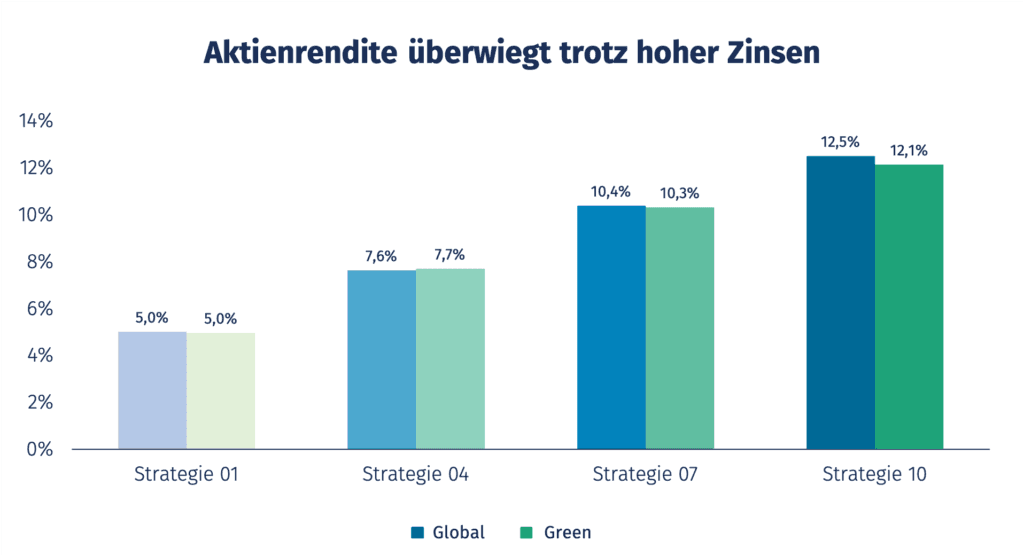

Obwohl die aktuellen hohen Zinsen auf den ersten Blick sehr verlockend erscheinen, belegen die Performance-Daten von 2023 (siehe dazu die Grafiken zur Performance der Ginmon Global und Green Strategien), dass jede Ginmon Invest-Strategie eine höhere Rendite als reine Zinsprodukte generiert hat. Für eine mittel- bis langfristige Anlage empfiehlt es sich daher, besser auf die Investitionsstrategien von Ginmon zu setzen.

Entwicklungen bei Ginmon

Im Laufe des Jahres 2023 haben wir bei Ginmon an einer Reihe signifikanter Veränderungen und Verbesserungen gearbeitet, wobei wir besonderes Augenmerk auf die Optimierung und Anpassung unseres Sparkonto-Angebots gelegt haben.

Im Mai 2023 erfolgte eine grundlegende Neuausrichtung des bisherigen Sparkontos, das fortan auf Geldmarktfonds basiert und unter dem Namen Ginmon TopZins firmiert. Diese strategische Neugestaltung ermöglicht es unseren Kunden, unmittelbar von der aktuellen Phase hoher Zinsen zu profitieren. Darüber hinaus bietet das Ginmon TopZins-Konto eine risikolose Alternative zu unseren etablierten Anlagestrategien, insbesondere den Global- und Green-Strategien.

Zudem wurde das Produktportfolio durch die Einführung des Ginmon Motivs TopZins US erweitert, welches sich als eine von insgesamt 18 thematischen Anlageoptionen präsentiert. Diese Innovation stellt einen weiteren Schritt in unserer Mission dar, eine breite Palette von Investmentmöglichkeiten anzubieten, die auf die vielfältigen Bedürfnisse und Präferenzen unserer Kunden zugeschnitten sind. Durch diese Ergänzungen stärkt Ginmon sein Engagement, hochwertige und kundenorientierte Finanzprodukte bereitzustellen, die sowohl rentabel als auch sicher sind.

(Quelle: Ginmon; Stand: 14.01.2024)

Fazit

Das Jahr 2023 war geprägt von bedeutenden Erfolgen und Herausforderungen

Entgegen den Erwartungen erlebte der Aktienmarkt, insbesondere der S&P 500, trotz Schwankungen einen Aufschwung, genauso wie auch Schwellenländer und Kryptowährungen ein starkes Jahr verzeichneten. Die Federal Reserve signalisierte zum Jahresende keine weiteren Zinserhöhungen, was zu einem Hoch der Märkte führte. Der Arbeitsmarkt zeigte eine Abschwächung, und es besteht die Aussicht auf eine Senkung der Zinsen durch Zentralbanken weltweit. Die Aufmerksamkeit richtet sich jetzt auf Ereignisse jenseits der Geldpolitik, darunter geopolitische Entwicklungen und die bevorstehende US-Präsidentschaftswahl.

Das Jahr 2024 wird geprägt von globalen Wahlen, die bedeutende politische und wirtschaftliche Auswirkungen haben werden. Finanzmärkte fokussieren sich auf Risiken außerhalb der Geldpolitik, da die US-Notenbank keine weiteren Zinserhöhungen plant. Investoren bewerten die Nachwirkungen des Zinserhöhungszyklus der Fed, während der S&P 500 im Jahr 2023 entgegen düsteren Prognosen stark anstieg. Schlüsselthemen für 2024 sind Zinsanpassungen der Notenbanken, Wachstum großer Technologieunternehmen, die US-Präsidentschaftswahl, Entwicklungen an asiatischen Aktienmärkten und die Europäische Zentralbankpolitik, die allesamt wichtige Einflussfaktoren für die Finanzmärkte darstellen.

Ginmon Portfolios erzielten 2023 bedeutende Renditen, angetrieben durch starke Aktienmärkte in Industrieländern und die Erholung schwächerer Anlageklassen wie US-amerikanische Small-Cap-Aktien. Die Portfolios profitierten von der Einbindung von Rohstoffen und Immobilien. Risikofreudige Strategien fokussierten auf Value-Aktien und kleinere Unternehmen, während defensive Strategien von Zinserhöhungen der Zentralbanken beeinträchtigt, aber zukunftsträchtig waren. Das Anlageinstrument Ginmon TopZins, das in Geldmarktfonds investiert, erzielte signifikante Renditen durch das hohe Zinsniveau.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.